חוק עידוד השקעות הון הנו אחד החוקים החשובים בישראל, המעודדים השקעות בתשתיות ישראליות, תוך מתן הטבות לרבות הטבות מס. חשוב להכיר את עיקריו המובאים להלן בתמצית (נכון לשנת 2020)

חוק עידוד השקעות הון

החוק לעידוד השקעות הון, התשי"ט-1959 (להלן – החוק לעידוד השקעות הון), נועד לעודד יוזמה כלכלית והשקעות כספים בישראל.

תיקון מס' 60 לחוק עידוד השקעות הון, משנת 2005, העביר את האחריות למסלול הטבות המס לרשות המסים. בעקבות מסקנות ועדת שני נחקק, בשנת 2011, תיקון 68 לחוק, אשר ערך בחוק עידוד השקעות הון שינויים מהותיים ופישט את מנגנון הטבות המס.

מטרות החוק מוגדרות בסעיף 1 לחוק העידוד: "עידוד השקעות הון ויוזמה כלכלית, באופן שתינתן עדיפות לחדשנות ולפעילות באזורי פיתוח לשם: (1) פיתוח כושר הייצור של משק המדינה; (2) שיפור יכולתו של המגזר העסקי להתמודד בתנאי תחרות בשווקים בין-לאומיים; (3) יצירת תשתית למקומות עבודה חדשים ובני-קיימא".

ריכזנו להלן את ההגדרות המרכזיות בחוק עידוד השקעות הון (רובן מצויות בסעיף 51 לחוק):

הוראות מרכזיות בחוק עידוד השקעות הון:

"הכנסה מוטבת" –

ההכנסה החייבת ממפעל מוטב, בניכוי הנחות שניתנו, ובלבד שההכנסה הופקה או נצמחה ממתן שירותי תיירות במהלך עסקיו הרגיל;

"הכנסה מועדפת" –

הכנסה ממפעל מועדף, כמפורט להלן, בניכוי הנחות שניתנו, ובלבד שההכנסה הופקה או נצמחה במהלך עסקיו הרגיל של המפעל מפעילותו בישראל למעט הכנסה מנכס לא מוחשי, אשר אינה מיוחסת לייצור, אשר אילו היתה מופקת על ידי מפעל טכנולוגי, לא היה ניתן לראות בה הכנסה טכנולוגית מועדפת, על פי הוראות סימן ב'3; לעניין זה, יחולו הוראות סעיף 51כט וכן הוראות שקבע שר האוצר לעניין החרגת סוגי הכנסות מההגדרה "הכנסה טכנולוגית" כאמור בסעיף 51כד לצורך עמידתו של משטר המס בישראל האמות מידה בין-לאומיות, בשינויים המחויבים:

(1) הכנסה ממכירת מוצרים שיוצרו באותו מפעל לרבות רכיביהם שיוצרו במפעל אחר, והכל למעט רכיביהם שמקורם במכרה, במפעל אחר להפקת מחצבים או במפעל לחיפוש או להפקה של נפט כהגדרתו בחוק הנפט, התשי"ב-1952;

(2) הכנסה ממכירת מוצרים שהם מוליכים למחצה, שיוצרו במפעל אחר, שאינו בבעלות קרובו של בעל המפעל, על פי ידע שפותח במפעל;

(3) הכנסה ממתן זכות לשימוש בידע או בתוכנה שפותחה במפעל, וכן הכנסה מתמלוגים שהתקבלו בשל שימוש כאמור שהמנהל אישר שהיא נלווית לפעילות הייצורית של המפעל המועדף בישראל;

(4) הכנסה משירות נלווה למכירות כאמור בפסקאות (1) ו-(2), וכן משירות נלווה לזכות השימוש בידע או בתוכנה או לתמלוגים כאמור בפסקה (3);

(5) הכנסה ממחקר ופיתוח תעשייתי בעבור תושב חוץ, ובלבד שניתן לגביהם אישור מאת ראש המחקר למינהל ופיתוח תעשייתי;

ובלבד שהתקיימו שני אלה, לפי העניין:

(א) לגבי חברה מועדפת שהיא שותפות שבין החברות השותפות בה יש אגודה שיתופית שמחילה על עצמה את הוראות סעיפים 61 או 62 לפקודה, או לגבי חברה מועדפת שהיא אגודה שיתופית שמחילה על עצמה את הוראות סעיפים 61 או 62 לפקודה, יראו כהכנסה מועדפת רק את חלק ההכנסה המיוחס לחברה שאינה אגודה שיתופית המחילה על עצמה את הוראות סעיפים 61 או 62 לפקודה, ובלבד שאינה חברה בבעלות ממשלתית מלאה;

(ב) לגבי חברה מועדפת שהיא שותפות שבין החברות השותפות בה יש חברה בבעלות ממשלתית מלאה, יראו כהכנסה מועדפת רק את חלק ההכנסה המיוחס לחברה שאינה חברה בבעלות ממשלתית מלאה;

"חברה מוטבת" –

חברה שהתאגדה בישראל, שהשליטה על עסקיה וניהולם מופעלים בישראל, שהיא בעלת מפעל מוטב, ושמתקיימים בה כל אלה:

(1) סעיפים 64א ו-64א1 לפקודה אינם חלים עליה והיא אינה קיבוץ כהגדרתו בסעיף 54 לפקודה;

(2) החברה מנהלת בשנת המס פנקסים קבילים ומגישה דוחות, לפי חוק זה ולפי הוראות הפקודה;

(3) החברה ובעל תפקיד בה, כהגדרתו בסעיף 119א(ד) לפקודה, לא הורשעו בעשר השנים שקדמו לשנת הבחירה ובתקופת ההטבות, בעבירה כמפורט להלן:

(א) עבירה לפי סעיפים 216, 216א, 216ב, 216ג, 217 עד 220 ו-224א לפקודה;

(ב) עבירה לפי סעיפים 117, 117א עד 120 לחוק מס ערך מוסף,

התשל"ו-1975;

(ג) עבירה לפי סעיפים 98, 98א ו-99 לחוק מיסוי מקרקעין (שבח, מכירה ורכישה), התשכ"ג-1963;

"חברה מועדפת" –

חברה שהתאגדה בישראל, שאינה חברה בבעלות ממשלתית מלאה, וכן שותפות הרשומה לפי פקודת השותפויות ששותפות בה רק חברות שהתאגדו בישראל, שלא חלות עליהן הוראות סעיפים 64א ו-64א1 לפקודה או שאינן מחילות את הוראות הסעיפים האמורים על עצמן, לפי העניין, שאינה שותפות שכל החברות ששותפות בה הן חברות בבעלות ממשלתית מלאה, ומתקיימים בחברה או בשותפות, לפי העניין, כל אלה:

(1) היא בעלת מפעל מועדף;

(2) השליטה על עסקיה וניהולם מופעלים בישראל;

(3) סעיפים 64א ו-64א1 לפקודה אינם חלים עליה והיא אינה קיבוץ כהגדרתו בסעיף 54 לפקודה;

(4) היא מנהלת בשנת המס פנקסים קבילים ומגישה דוחות, לפי חוק זה ולפי הוראות הפקודה;

(5) היא ובעל תפקיד בה כהגדרתו בסעיף 119א(ד) לפקודה לא הורשעו בעשר השנים שקדמו לשנת המס שלגביה מתבקשות ההטבות, בעבירה כמפורט להלן:

(א) עבירה לפי סעיפים 216, 216א, 216ב, 216ג, 217 עד 220 ו-224א לפקודה;

(ב) עבירה לפי סעיפים 117, 117א עד 120 לחוק מס ערך מוסף;

(ג) עבירה לפי סעיפים 98, 98א ו-99 לחוק מיסוי מקרקעין;

"ידע" –

ידע שפותח בישראל על ידי המפעל ושנרשם בשלו פטנט, או שהרשות הלאומית לחדשנות טכנולוגית קבעה שהידע כשיר להיות נושא תכנית מחקר ופיתוח, ולעניין ידע בתחום האנרגיה המתחדשת – ידע שהמדען הראשי של משרד התשתיות הלאומיות קבע שהוא ידע הכשיר להיות נושא למחקר ופיתוח כהגדרתם בחוק לעידוד מחקר ופיתוח;

"מפעל בר-תחרות בתחום האנרגיה המתחדשת" –

מפעל תעשייתי בתחום האנרגיה המתחדשת שמתקיימות בו הוראות סעיף 18א(ב), ואולם לעניין זה, יראו מפעל תעשייתי בתחום האנרגיה המתחדשת כמפעל בר-תחרות התורם לתוצר הגולמי כאמור באותו סעיף אם מתקיים בו, בכל שנת מס בתקופת ההטבות, אחד מאלה:

(1) עיקר פעילותו הוא בתחום האנרגיה המתחדשת המבוססת על ידע בתחום האמור, וניתן על כך אישור מאת המדען הראשי של משרד התשתיות הלאומיות; לעניין זה, לא יראו מכירת חשמל שמקורו באנרגיה מתחדשת כפעילות בתחום האנרגיה המתחדשת;

(2) הוא מפעל תעשייתי המוכר מוצר שהוא רכיב במיתקן המבוסס על ידע בתחום האנרגיה המתחדשת, ושמתקיים בו, לעניין הכנסתו ממכירות המפעל, אחד מאלה, ויחולו לעניין זה הוראות סעיף 18א(ד):

(א) 25% או יותר מכלל הכנסתו בשנת המס ממכירות המפעל הם ממכירות למפעל תעשייתי העומד בתנאים האמורים בפסקה (1), או ממכירות המשמשות להקמת מיתקן המבוסס על ידע בתחום האנרגיה המתחדשת;

(ב) 25% או יותר מכלל הכנסתו בשנת המס ממכירות המפעל הם ממכירות כאמור בפסקת משנה (א) וממכירות לשוק מסוים המונה 12 מיליון תושבים לפחות, ובלבד שסך הכנסות המפעל ממכירות כאמור בפסקת משנה (א) לא יהיה נמוך מ-15% מכלל הכנסתו כאמור בשנת המס;

"מפעל מוטב" –

מפעל תיירותי, שמתקיימות בו הוראות סעיף 18א(ב) ו-(ג)(3) לענין היותו מפעל בר-תחרות התורם לתוצר המקומי הגולמי, ושלשם הקמתו או הרחבתו היתה השקעה מזערית מזכה, ובלבד שהמפעל החדש או חלק המפעל שנוסף בשל ההרחבה, אינו מפעל מאושר; ואולם לענין הרחבת מפעל יראו כמפעל מוטב רק את חלק המפעל שנוסף בשל ההרחבה; לענין זה, תהיה למונחים המפורטים בסעיף 18א המשמעות שיש להם בסימן זה, ויקראו את סעיף 18א(ג)(1)(א) כאילו במקום "לפני אישור התכנית כאמור בסעיף זה", נאמר "לפני שנת הבחירה";

"מפעל מועדף" –

מפעל תעשייתי שמתקיימות בו הוראות סעיף 18א(ב) ו-(ג) לעניין היותו מפעל בר-תחרות התורם לתוצר המקומי הגולמי או מפעל בר-תחרות בתחום האנרגיה המתחדשת;

"מפעל תיירותי" –

מתקן תיירותי ללינה כהגדרתו בסעיף 18א(א);

"מפעל תעשייתי" –

מפעל בישראל שעיקר פעילותו בשנת המס היא פעילות ייצורית, למעט כל אחד מאלה: מכרה, מפעל אחר שפעילותו, כולה או חלקה, היא הפקה של משאב טבע כהגדרת מונחים אלה בסעיף 20א לחוק מיסוי רווחים ממשאבי טבע, התשע"א-2011, מפעל לחיפוש או להפקה של נפט כהגדרתו בחוק הנפט, התשי"ב-1952, ומפעל חקלאי מאושר כהגדרתו בסעיף 4 לחוק לעידוד השקעות הון בחקלאות, התשמ"א-1980; בהגדרה זו, "פעילות ייצורית" – לרבות ייצור מוצרי תוכנה ופיתוח, מחקר ופיתוח תעשייתי בעבור תושב חוץ, ובלבד שניתן על כך אישור מאת הרשות הלאומית לחדשנות טכנולוגית, וכן מחקר ופיתוח תעשייתי בתחום האנרגיה המתחדשת, ובלבד שניתן על כך אישור מאת המדען הראשי של משרד התשתיות הלאומיות, ולרבות פעילות אחרת שקבעו השרים, אך למעט הפעילויות האלה:

(1) אריזה;

(2) בניה;

(3) מסחר;

(4) תחבורה;

(5) החסנה;

(6) מתן שירותי תקשורת;

(7) מתן שירותים סניטריים;

(8) מתן שירותים אישיים;

(9) פעילות אחרת שקבעו השרים;

18א(ב) – המינהלה לא תאשר תכנית או חלק ממנה לפי הוראות סעיף 18, לגבי מפעל תעשייתי ולגבי מיתקן תיירותי ללינה, אלא אם כן שוכנעה כי המפעל התעשייתי או המיתקן התיירותי ללינה יתרום לעצמאות הכלכלית של משק המדינה, וכי הוא מפעל בר-תחרות התורם לתוצר המקומי הגולמי; לענין זה, יראו מפעל תעשייתי או מיתקן תיירותי ללינה כמפעל בר-תחרות התורם לתוצר המקומי הגולמי, אם יתקיים בו אחד מהתנאים בסעיף קטן (ג), לפי הענין, ואולם אם היתה התכנית להרחבת מפעל, תאשר המינהלה את התכנית או חלק ממנה רק אם יתקיים אחד מהתנאים האמורים בחלק המפעל שנוסף בשל ההרחבה.

(ג) ואלה התנאים לענין סעיף קטן (ב):

(1) לגבי מפעל תעשייתי, למעט מפעל תעשייתי כאמור בפסקה (2), יתקיים בו, בכל שנת מס לגבי מפעל שקיבל כתב אישור לפי סעיף 18 – בתקופה שנקבעה בכתב האישור, ובלבד שלא תפחת משבע שנים מהשנה הקובעת, ולגבי מפעל שקיבל כתב אישור לפי סעיף 18ג – בתקופה שנקבעה בכללים לפי הסעיף האמור, אחד מאלה:

(א) עיקר פעילותו הוא בתחום ביוטכנולוגיה או ננוטכנולוגיה, וניתן על כך אישור מאת הרשות הלאומית לחדשנות טכנולוגית, לפני אישור התכנית כאמור בסעיף זה;

(ב) הכנסתו, בשנת המס, ממכירות המפעל בשוק מסוים, אינה עולה על 75% מכלל הכנסתו ממכירות המפעל באותה שנת מס;

(ג) 25% או יותר מכלל הכנסתו, בשנת המס, ממכירות המפעל, הן ממכירות בשוק מסוים המונה 14 מיליון תושבים לפחות; מספר התושבים לפי פסקת משנה זו יעלה, ב-1 בינואר של כל שנת מס, בשיעור של 1.4% ביחס למספר התושבים לפי פסקת משנה זו ב-1 בינואר של שנת המס הקודמת; [נכון לשנת 2012. לשנת 2020 = 15.6 מיליון]

(2) לגבי מפעל תעשייתי המוכר מוצר, שהוא רכיב במוצר אחר, המיוצר על ידי מפעל תעשייתי אחר – מתקיימים בו התנאים שקבעו השרים; לענין זה, "מפעל תעשייתי אחר" – מפעל תעשייתי שהוא מפעל מוטב, מפעל מועדף, מפעל תעשייתי שבבעלות חברה בבעלות ממשלתית מלאה שמתקיימות בו הוראות סעיפים קטנים (ב) ו-(ג) לעניין היותו מפעל בר-תחרות התורם לתוצר המקומי הגולמי, או מפעל מאושר, או שהיה מפעל כאמור, שמתקיים בו האמור בפסקה (1) ; המפעל התעשייתי האחר ימציא למפעל התעשייתי המוכר לו רכיב אישור על כך שמתקיימים בו התנאים שקבעו השרים; השרים רשאים לקבוע את פרטיו של האישור, מועד המצאתו ואופן המצאתו;

(3) לגבי מיתקן תיירותי ללינה – 25% לפחות מכלל הלינות בו, בכל שנת מס, או לפי חישוב הממוצע בשנת המס ובשתי שנות המס שקדמו לה, לפי הענין, הם לינות של תושבי חוץ, שאינם תושבי האזור; חישוב הממוצע לענין פסקה זו ייעשה לפי חישוב סך הלינות של תושבי חוץ כאמור באותו מיתקן תיירותי ללינה בשנים האמורות, כשהוא מחולק בסך הלינות במיתקן התיירותי ללינה באותן השנים.

1א – "תושב חוץ" – כהגדרתו בסעיף 1 לפקודה, למעט חבר בני אדם שהתקיים בו האמור בסעיף 68א לפקודה [68א(א) חבר בני אדם תושב חוץ לא יהיה זכאי להטבת מס, הנחה או פטור לפי פקודה זו, בשל היותו תושב חוץ, אם תושבי ישראל הם בעלי שליטה בו או הנהנים או הזכאים ל-25% או יותר מההכנסות או מהרווחים של תושב החוץ, במישרין או בעקיפין; (ב) שר האוצר רשאי לקבוע דרכי הוכחה לענין סעיף זה]

מפעל טכנולוגי מועדף (סימן ב3 לחוק עידוד השקעות הון)

51כד. בסימן זה –

"הכנסה טכנולוגית" – הכנסה של מפעל טכנולוגי שהופקה או נצמחה במהלך עסקיו הרגיל של המפעל מנכס לא מוחשי מוטב שבבעלות מלאה או חלקית של המפעל, או שהמפעל הוא בעל זכות שימוש בו, לרבות כל אחת מאלה:

(1) הכנסה ממתן זכות לשימוש בנכס הלא מוחשי המוטב;

(2) הכנסה משירות המבוסס על תוכנה;

(3) הכנסה ממוצר אשר בייצורו עשה המפעל שימוש בנכס הלא מוחשי המוטב;

(4) הכנסה ממוצר נלווה או תומך לתוכנת מחשב או למוצר כאמור בפסקה (3), ובלבד שהמוצר היה קשור במישרין לנכס הלא מוחשי המוטב ומתקיים לגביו אחד מאלה:

(א) לא היה בייצורו שימוש בנכס לא מוחשי מוטב אחר;

(ב) היה בייצורו שימוש בנכס לא מוחשי מוטב אחר אשר אינו בבעלות החברה בעלת המפעל או צד קשור לה, ושאין לה או לצד קשור לה זכות שימוש בו;

(5) הכנסה משירות נלווה למתן זכות שימוש, לשירות או למוצר כאמור בפסקאות (1) עד (3) או תומך בכל אחד מאלה כאמור בפסקאות (1) עד (3), לפי העניין;

(6) הכנסה ממכירת שירותי מחקר ופיתוח שאינה עולה על 15% מהכנסות המפעל;

(7) הכנסות מסוגים נוספים שקבע שר האוצר, העומדים באמות מידה בין-לאומיות לעניין משטר המס;

ולמעט הכנסה מכל נכס, מוצר, מוצר נלווה או שירות שהיא אחת מאלה:

(א) הכנסה המיוחסת לייצור לפי כללים שקבע שר האוצר, באישור ועדת הכספים של הכנסת;

(ב) הכנסה מנכס לא מוחשי המשמש לשיווק, שאינו נכס לא מוחשי מוטב;

(ג) סוגי הכנסות נוספים שקבע שר האוצר, לרבות לצורך עמידתו של משטר המס בישראל באמות מידה בין-לאומיות;

(ד) הכנסה המיוחסת לחברה בבעלות ממשלתית מלאה או לחברה שהיא אגודה שיתופית המחילה על עצמה את הוראות סעיפים 61 או 62, בהתאם לאמור בסיפה להגדרה "הכנסה מועדפת" בסעיף 51;

"הכנסה טכנולוגית מועדפת" – חלק ההכנסה הטכנולוגית הנובע ממחקר ופיתוח בישראל, והכול בהתאם לתקנות שיקבע שר האוצר, באישור ועדת הכספים של הכנסת, העומדות באמות מידה בין-לאומיות לעניין משטר המס;

"חברה קשורה" – חברה הנמנית עם אותה קבוצה שעליה נמנית החברה בעלת המפעל המועדף הטכנולוגי;

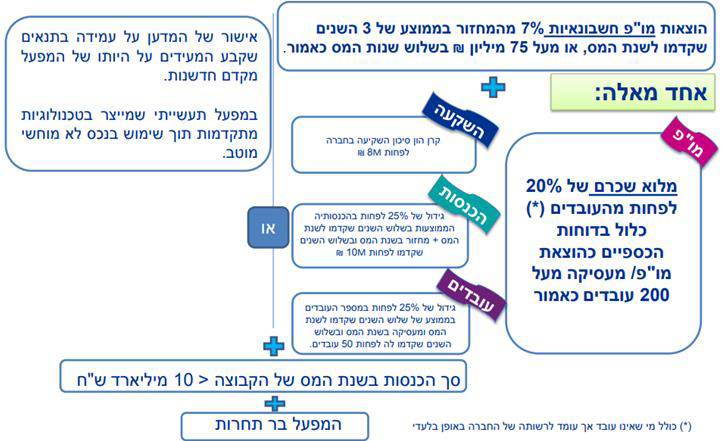

"מפעל טכנולוגי מועדף" – מפעל שהתקיימו בו, בכל שנת המס, כל התנאים הקבועים בפסקאות (1) ו-(2) שלהלן או התנאי הקבוע בפסקה (3) שלהלן, וכן התנאים האמורים בפסקאות (4) ו-(5) שלהלן:

(1) ההוצאות המסווגות כהוצאות מחקר ופיתוח לפי כללי החשבונאות המקובלים (בהגדרה זו – הוצאות המחקר והפיתוח) של המפעל, בשלוש בשנים שקדמו לשנת המס, היו בשיעור של 7% לפחות בממוצע לשנה מסך הכנסות החברה בעלת המפעל, או עלו על 75 מיליון שקלים חדשים בשנה, ואם המפעל הוקם במהלך שלוש שנות המס האמורות – האמור בפסקה זו התקיים לגבי הוצאות המחקר והפיתוח שלו בתקופה שממועד הקמתו; לעניין זה, "הכנסות" – בניכוי הכנסות מסוגים שיקבע שר האוצר, המועברות לאחר, ובלבד שלגבי הנעבר התקיים אחד מאלה:

(א) הוא אינו צד קשור לחברה בעלת המפעל;

(ב) הוא צד קשור לחברה בעלת המפעל ומנהל רשות המסים אישר את ניכוי ההכנסה;

(2) בחברה בעלת המפעל התקיים אחד או יותר מאלה:

(א) 20% או יותר מעובדיה הם עובדים אשר מלוא שכרם שולם ונרשם בדוחות הכספיים שלה כהוצאות מחקר ופיתוח או שהיא מעסיקה 200 עובדים כאמור או יותר;

(ב) קרן הון סיכון כהגדרתה בתוספת הראשונה לחוק ניירות ערך, התשכ"ח-1968, השקיעה בחברה 8 מיליון שקלים חדשים לפחות, והחברה לא שינתה את תחום עיסוקה אחרי מועד השקעה זו;

(ג) הכנסותיה בשלוש השנים הקודמות לשנת המס עלו ב-25% או יותר בממוצע ביחס לשנת המס שקדמה להן, ובלבד שמחזור עסקאות החברה בשנת המס ובכל אחת משלוש השנים שקדמו לה היה 10 מיליון שקלים חדשים או יותר;

(ד) מספר העובדים בשלוש השנים הקודמות לשנת המס גדל ב-25% או יותר בממוצע ביחס לשנת המס שקדמה להן, ובלבד שבשנת המס ובכל אחת משלוש השנים שקדמו לה החברה העסיקה 50 עובדים לפחות;

(3) תנאים שקבע המדען הראשי במשרד הכלכלה והתעשייה בהתייעצות עם המנהל הכללי של משרד האוצר ובאישור שר האוצר, המעידים על היותו מפעל המקדם חדשנות, בשים לב בין השאר למפעלי תעשייה שמוצריהם מיוצרים בטכנולוגיות מתקדמות תוך שימוש בנכס לא מוחשי מוטב, והרשות הלאומית לחדשנות טכנולוגית אישרה את קיום התנאים האמורים;

(4) סך ההכנסות בשנת המס של הקבוצה שעמה נמנית החברה בעלת המפעל היה נמוך מ-10 מיליארד שקלים חדשים;

(5) המפעל היה מפעל בר-תחרות בהתאם לאמור בסעיף 18א(ג)(1) או (2);

"מפעל טכנולוגי מועדף מיוחד" – מפעל שהתקיימו בו התנאים האמורים בהגדרה "מפעל טכנולוגי מועדף", למעט האמור בפסקה (4) להגדרה האמורה, וסך ההכנסות בשנת המס של הקבוצה שעמה נמנית החברה בעלת המפעל היה 10 מיליארד שקלים חדשים או יותר;

"מפעל טכנולוגי" – מפעל טכנולוגי מועדף או מפעל טכנולוגי מועדף מיוחד, לפי העניין;

"נכס לא מוחשי מוטב" – כל אחד מאלה:

(1) זכות לפי חוק הפטנטים, התשכ"ז-1967;

(2) תוכנת מחשב המוגנת לפי חוק זכות יוצרים, התשס"ח-2007;

(3) זכות לפי חוק זכות מטפחים של זני צמחים, התשל"ג-1973;

(4) זכויות לפי חוקים אחרים שיקבע שר האוצר בצו;

(5) זכויות לפי חוקי מדינות חוץ בעניינים המנויים בפסקאות (1) עד (4);

(6) ידע שפותח בישראל בידי המפעל הטכנולוגי, והרשות הלאומית לחדשנות טכנולוגית קבעה שהוא כשיר להיות נושא לתכנית מחקר ופיתוח, ולעניין ידע שפותח כאמור בתחום האנרגיה המתחדשת – המדען הראשי של משרד התשתיות הלאומיות, האנרגיה והמים קבע כאמור, והכול אם סך ההכנסות של החברה בעלת המפעל בשנת המס לא עלה על 32 מיליון שקלים חדשים, ואם החברה בעלת המפעל נמנית עם קבוצה – מחזור העסקאות של הקבוצה בשנת המס לא עלה על 211 מיליון שקלים חדשים, למעט אם הוא בגדר פסקאות (1) עד (5);

"קבוצה" – קבוצה המורכבת משתי ישויות או יותר ואחת מהן מחזיקה, במישרין או בעקיפין, באמצעי השליטה של כל אחת מהישויות האחרות, כך שמתקיים בהן אחד מאלה:

(1) יש ביניהן יחסים מיוחדים כהגדרתם בסעיף 85א לפקודה;

(2) בהתאם לכללי חשבונות מקובלים או בהתאם לדין החל עליהן היה עליהן להכין דוחות כספיים מאוחדים, או שהיו נדרשות לעשות זאת אם אחת מהן היתה נסחרת בבורסה.

סעיפי חוק עידוד השקעות הון הקובעים את ההטבות:

51כה. על אף האמור בסעיף 126(א) לפקודה –

(1) על הכנסה טכנולוגית מועדפת חייבת של חברה מועדפת בעלת מפעל טכנולוגי מועדף, יוטל מס חברות בשיעור של 12%;

(2) על הכנסה טכנולוגית מועדפת חייבת של חברה מועדפת בעלת מפעל טכנולוגי מועדף, הנמצא באזור פיתוח א', יוטל מס חברות בשיעור של 7.5%;

(3) על הכנסה טכנולוגית מועדפת חייבת של חברה מועדפת בעלת מפעל טכנולוגי מועדף מיוחד, יוטל מס חברות בשיעור של 6%.

51כו. על אף האמור בסעיף 125ב לפקודה –

(1) על רווחי חברה מועדפת בעלת מפעל טכנולוגי (בסעיף זה – החברה), שמקורם בהכנסה טכנולוגית מועדפת חייבת בניכוי המס ששולם עליה, או ברווח ההון שחל עליו שיעור המס המופחת האמור בסעיף 51כז, בניכוי המס ששולם עליו, המחולקים כדיבידנד, יוטל מס בשיעור של 20%;

(2) על רווחי החברה כאמור בפסקה (1) המחולקים כדיבידנד לחבר בני אדם שהוא תושב חוץ, יוטל מס בשיעור של 4%, אם התקיימו כל אלה:

(א) 90% או יותר מהמניות בחברה מוחזקים במישרין בידי חבר בני אדם תושב חוץ, אחד או יותר; הוחזקו המניות בעקיפין באמצעות חברה אחרת, יוטל מס בשיעור של 4% אם הדיבידנד מהחברה האחרת חולק לחבר בני האדם תושב החוץ בתוך שנה מהמועד שבו קיבלה החברה האחרת את הדיבידנד;

(ב) הרווחים נוצרו לאחר שחבר בני האדם רכש את המניות המקנות את הזכות לדיבידנד; לעניין זה יחושבו הרווחים שנוצרו בשנת המס לאחר מועד רכישת המניות לפי היחס שבין התקופה שבה החזיק חבר בני האדם במניות באותה שנת מס לבין שנת המס המלאה;

(ג) שר האוצר, באישור ועדת הכספים של הכנסת, רשאי לקבוע לעניין פסקה (2)(א), חזקות לעניין תושבתו של חבר בני אדם שהוא חברה שמניותיה נסחרות בבורסה.

51כז. (א) על אף האמור בסעיף 91 לפקודה ובכפוף להוראות סעיף 51כח –

(1) שיעור המס על רווח הון של חברה מועדפת בעלת מפעל טכנולוגי מועדף במכירת נכס לא מוחשי מוטב לחברה קשורה תושבת חוץ יהיה 12%, ובלבד שהנכס נרכש מחברה תושבת חוץ במחיר של 200 מיליון שקלים חדשים או יותר;

(2) שיעור המס על רווח הון של חברה מועדפת בעלת מפעל טכנולוגי מועדף מיוחד במכירת נכס לא מוחשי מוטב לחברה קשורה תושבת חוץ יהיה 6%, ובלבד שהתקיים אחד מאלה:

(א) המפעל הוא הבעלים הראשון של הנכס;

(ב) המפעל רכב את הנכס מחברה תושבת חוץ.

(ב) בסעיף זה, "רווח הון" – רווח הון הנובע ממחקר ופיתוח בישראל, והכול בהתאם להוראות שיקבע שר האוצר, באישור ועדת הכספים של הכנסת, העומדות באמות מידה בין-לאומיות לעניין משטר המס.

51כח. (א) הוראות סעיף 51כז יחולו על מכירת נכס לא מוחשי מוטב רק אם הרשות הלאומית לחדשנות טכנולוגית אישרה, לפני מועד המכירה, כי הנכס נרכש מחברה תושבת חוץ ביום תחילתו של סימן ב'3, כנוסחו בסעיף 80(15) לחוק ההתייעלות הכלכלית (תיקוני חקיקה להשגת יעדי התקציב לשנות התקציב 2017 ו-2018), התשע"ז-2016 (בסעיף זה – יום תחילתו של סימן ב'3) ואילך, ובמחיר של 200 מיליון שקלים חדשים או יותר, כאמור בסעיף קטן (א)(1) שבסעיף 51כז, או כי הנכס נוצר או נרכש כאמור בפסקאות (2)(א) ו-(2)(ב) שבאותו סעיף קטן, לפי העניין, ביום תחילתו של סימן ב'3 ואילך.

(ב) לצורך קבלת אישור כאמור בסעיף קטן (א) יגיש המפעל לרשות הלאומית לחדשנות טכנולוגית בקשה בהתאם לכללים שתקבע הרשות הלאומית לחדשנות טכנולוגית; הבקשה תכלול, בין השאר, פרטים בדבר הנכסים הלא מוחשיים המוטבים שהיו בבעלות מלאה או חלקית של המפעל ביום ב' בטבת התשע"ז (31 בדצמבר 2016).

51לא. מפעל טכנולוגי מועדף מיוחד שהתקיימו לגביו כל אלה, יהיה זכאי להטבות מס כאמור בסימן זה לתקופה שלא תפחת מעשר שנים החל מהשנה שבה ניתן אישור המנהלים כאמור בפסקה (2) שלהלן:

(1) החברה רכשה נכס לא מוחשי מוטב מחברה תושבת חוץ בסכום העולה על 500 מיליון שקלים חדשים;

(2) המנהלים אישרו בהחלטה מנומקת בכתב כי המפעל יתרום תרומה מהותית לפעילות הכלכלית בישראל ויש בו כדי לקדם יעדים לאומיים במשק המדינה;

(3) מצאו המנהלים כי פעילות המפעל והישגיו אינם תואמים את התנאים כאמור בסעיף זה, רשאים הם לבטל את האישור;

(4) קביעה כאמור בפסקה (3) תיעשה בהחלטה מנומקת בכתב, לאחר שניתנה לחברה בעלת המפעל הזדמנות סבירה לטעון את טענותיה.

מפעל תעשייתי – מפעל מועדף

ריכוז ההטבות

הטבה במס חברות

51טז. על אף האמור בסעיף 126(א) לפקודה, חברה מועדפת זכאית כי לגבי הכנסתה המועדפת יוטל מס חברות בשיעורים כמפורט להלן:

(1) נמצא המפעל המועדף באזור פיתוח א' – 7.5%;

(2) נמצא המפעל המועדף באזור שאינו אזור פיתוח א' – 16%.

פחת מואץ

51יז. חברה מועדפת זכאית לפחת מואץ, בשיעורים ובתנאים הקבועים בסעיף 42, בשל נכסים יצרניים המשמשים את המפעל המועדף, ובלבד שסך כל הפחת שינוכה לא יעלה על המחיר המקורי של הנכס.

מכונות וציוד 200% משיעור הפחת התנות הפחת.

בניינים = 400%

במשך 5 השנים הראשונות לשימוש במכונות ובציוד.

250% על מכונות וציוד המופעלים בתנאים קשים או במשמרות.

דיבידנד

51יח. על אף האמור בסעיף 125ב לפקודה, על דיבידנד ששולם שמקורו בהכנסה חייבת מועדפת, בניכוי המס החל עליה, יחול שיעור מס של 20%.

מס יסף יחול.

דיבידנד בין חברתי פטור.

לא הכנסה מועדפת, אלא הכנסה חייבת מועדפת בניכוי המס.

סיכום ההטבות:

חברה רגילה | מפעל מועדף (א"פ א'/אחר) | |

מס חברות | 23% | 7.5%/16% |

דיבידנד ליחיד | 30% | 20%/20% |

מס עד הבית | 46% | 26%/32.8% |

דיבידנד לחברה זרה (אך יש לבדוק כפיפות לאמנה) | 30% | 20%/20% |

זכאות להטבות

זכאית להטבות חברה מועדפת המחזיקה מפעל מועדף, על ההכנסה המועדפת.

חברה מועדפת היא חברה המקיימת את כל התנאים להלן:

- התאגדות בישראל.

- שליטה וניהול בישראל.

- בעלת מפעל מועדף.

- תקינות מס.

- היעדר הרשעה.

מפעל מועדף הוא מפעל המקיים את כל התנאים הבאים:

- מפעל תעשייתי:

- מפעל בישראל.

- עיקר פעילות בשנת המס "פעילות ייצורית".

- "פעילות ייצורית" לרבות: ייצור מוצרי תוכנה ופיתוח, מו"פ תעשייתי בעבור תושב חוץ (בתנאי שניתן אישור מהרשות הלאומית לחדשנות טכנולוגית), מו"פ תעשייתי בתחום האנרגיה המתחדשת (בתנאי שניתן אישור מהמדען הראשי), לרבות פעילויות אחרות שקבעו השרים.

- "פעילות ייצורית" למעט: אריזה, בניה, מסחר, תחבורה, החסנה, מתן שירותי תקשורת, מתן שירותים סניטריים, מתן שירותים אישיים, פעילות אחרת שקבעו השרים.

- למעט: מכרה, הפקה של משאב טבע, חיפוש או הפקה של נפט, מפעל חקלאי מאושר.

"פעילות ייצורית" בפסיקה (ע"א 1960/90 פרשת רעיונות):

- מבחן יצירת "יש" מוחשי מ"אין" (יצירת מוצר מחומר גלם)

- מבחן היקף השימוש במוצר המוגמר – המוצר נועד לשימוש הציבור הרחב ולא ללקוח ספציפי

- מבחן כלכלי, מבחן השבחת הנכסים – השבחת הערך הכלכלי אל טובין וחומר, גם אם אין שינוי בצורתו

- מבחן מרכז הפעילות (מבחן על דרך ההנגדה) – פעילות הנמשכת למרכז הכובד של "פעילות ייצורית" בניגוד למתן שירותים.

- מפעל בר תחרות (ס' 18א(ב) ו-(ג) לחוק):

- מפעל המקיים בכל שנה בתקופת ההטבות את אחד התנאים הבאים:

- עיקר פעילותו בתחום ביוטכנולוגיה או ננוטכנולוגיה (אישור המדען הראשי).

- מכירות המפעל בשנת המס בשוק מסוים (מדינה או טריטוריית מכס נפרדת) אינן עולות על 75% ממכירות המפעל.

- מכירות המפעל בשנת המס בשוק מסוים המונה 6 מיליון תושבים לפחות הם 25% או יותר ממכירות המפעל.

- מפעל המקיים בכל שנה בתקופת ההטבות את אחד התנאים הבאים:

או

- "יצואן עקיף" (ס' 18א(ג)(2)):

- הוא "מפעל תעשייתי" (פעילות ייצורית) אך לא חייב להיות מפעל מועדף.

- הוא מוכר ל"מפעל תעשייתי אחר" (מפעל תעשייתי, שהוא מפעל מוטב, מפעל מועדף, מפעל תעשייתי בבעלות חברה ממשלתית בתנאים מסויימים, או מפעל מאושר) מוצר א', המהווה רכיב במוצר ב' שאותו מייצר "המפעל התעשייתי האחר".

- מתקיימים במפעל התעשייתי התנאים שקבעו השרים בתקנות לעידוד השקעות הון (תנאים שבהתקיימם יראו במפעל המוכר רכיב למפעל אחר, מפעל זכאי להטבה), התשס"ו-2007:

- אם הוא באזור פיתוח א' – מכירותיו בשוק מסוים בשנת המס אינן עולות על 75% מכלל הכנסתו ממכירות המפעל באותה שנה; או ש-25% או יותר הן מכירות בשוק מסויים המונה 15.6 מיליון תושבים

- אם הוא באזור פיתוח ב' או אחר – מכירותיו בשוק מסוים בשנת המס אינן עולות על 50% מכלל הכנסתו ממכירות המפעל באותה שנה; או ש-50% או יותר הן מכירות בשוק מסויים המונה 15.6 מיליון תושבים, ובלבד שסכום המכירות שלו 15 מיליון ₪ לפחות

- אם הוא בבעלות "חברת מחקר ופיתוח" (כהגדרתה בתקנות) ובאזור ב' או אחר, ולא התקיימו התנאים לעיל – מכירותיו בשוק מסוים בשנת המס אינן עולות על 65% מכלל הכנסתו ממכירות המפעל באותה שנה; או ש-35% או יותר הן מכירות בשוק מסויים המונה 15.6 מיליון תושבים, ובלבד שסכום המכירות שלו 20 מיליון ₪ לפחות

- נושא משרה או רו"ח מבקר של המפעל האחר אישר:

- את סכום עלות ה"רכיב" שנרכש מהמפעל

- את "שיעור המכירות של המוצר הסופי" בכל אחד מהשווקים שהם הוא נמכר

- רו"ח מבקר של המפעל אישר את סכום עלות הרכיב שנמכר למפעל האחר

- ובלבד, שאם החברה בעלת המפעל "קרובה" לחברה בעלת המפעל האחר, יינתנו האישורים לעיל בידי רו"ח מבקרים של המפעלים בלבד (ולא נושא משרה)

- המפעל התעשייתי האחר המציא אישור למפעל התעשייתי המוכר לו רכיב, על כך שמתקיימים בו התנאים שנקבעו בתקנות.

הכנסה מועדפת היא הכנסה המקיימת את כל התנאים הבאים:

- הכנסה ממפעל מועדף כדלקמן:

- הכנסה ממכירת מוצרים שיוצרו באותו מפעל, לרבות רכיביהם שיוצרו במפעל אחר (למעט רכיבים שמקורם במכרה/מחצבים/נפט).

- הכנסה ממכירת מוצרים שהם מוליכים-למחצה שיוצרו במפעל אחר שאינו בבעלות "קרוב" של בעל המפעל, עפ"י ידע שפותח במפעל.

- הכנסה מתמלוגים (מתן זכות שימוש בידע או בתוכנה שפותחה במפעל) או הכנסה כאמור מפעילות נלווית לפעילות הייצורית (באישור המנהל).

- הכנסה משירות נלווה לאמור לעיל.

- הכנסה ממו"פ עבור תושב חוץ (באישור ראש המחקר למינהל ופיתוח תעשייתי).

- הופקה במהלך עסקיו הרגיל.

- מפעילות בישראל (אם יש פעילות מחוץ לישראל, ההטבה תהא יחסית).

- לא תיכלל: הכנסה מנכס לא מוחשי, אשר אינה מיוחסת ליצור, ואילו היתה מופקת ע"י "מפעל טכנולוגי" לא הייתה מוכרת כ"הכנסה טכנולוגית מועדפת" [עפ"י סימן ב3 לחוק].

ריכוז החלטות מיסוי בנושא חוק עידוד השקעות הון:

- החלטת מיסוי 9901/17 – חברה ישראלית ציבורית מייצרת מוצרים מתחום ההגיינה. מחזיקה 100% בחברה בת זרה, לה מפעל זר המייצר מוצרי זהים על בסיס ידע שפותח בישראל אצל החברה האם.

הכנסות החברה הישראלית ממכירת מוצריה, וכן מתמלוגים מהחברה-בת הזרה.

נקבע שגם ההכנסות מתמלוגים יסווגו "כ-הכנסה מועדפת" בתנאי:

- התמלוגים שולמו עבור "ידע" (המוגדר כידע שפותח בישראל על ידי המפעל ושנרשם בשלו פטנט, או שהרשות הלאומית לחדשנות טכנולוגית קבעה שהידע כשיר להיות נושא תכנית מחקר ופיתוח).

- התמלוגים נלווים לפעילות הייצורית.

- הפעילות הייצורית בישראל לא תקטן בהיקפה מחמת פעילות החברה הזרה

- ההכנסות מתמלוגים לא יעלו על 25% מסך הכנסות החברה ממכירת המוצרים המיוצרים בישראל.

- החלטת מיסוי 2167/18 – חברה ישראלית פרטית מפתחת תוכנה שמשמשת פלטפורמה למסחר בחוזים עתידיים. התוכנה מותקנת על שרתי הלקוחות ומתממשקת למערכותיהם. הכנסות החברה ממתן זכויות שימוש בתוכנה (סכום קבוע בתוספת שיעור מסוים ממחזור המכירות של הלקוח). אין לחברה קשר עסקי עם לקוחות לקוחותיה, לקוחותיה אינם "קרוב", החברה לא נושאת בסיכוני המסחר.

נקבע, כי ההכנסות ממתן זכות שימוש כאמור ייחשבו כ"הכנסה מועדפת".

- החלטת מיסוי 0933/18 – חברה ישראלית פרטית מפתחת תוכנה בתחום המשחקים החברתיים, עבור חברה-אם תושבת חוץ. הכנסותיה, ממתן שירותי מו"פ לחברה-האם בלבד (מודל cost plus). טרם התקבל אישור ראש המנהל למו"פ תעשייתי (המדען הראשי).

נקבע, כי הכנסות החברה ממתן שירותי מו"פ כאמור הן "הכנסה מועדפת" עפ"י החלופה החמישית להגדרה "הכנסה מועדפת", בתנאי החברה האם אכן "תושב חוץ" כהגדרתו בסעיף 1א לחוק (כהגדרתו בפקודת מס הכנסה אך למעט חבר בני אדם שהתקיים בו האמור בסעיף 68א לפקודה) וכי יומצא אישור בתוקף מהמדען הראשי.

מפעל טכנולוגי מועדף

ריכוז ההטבות

הטבה במס חברות

(1) באזור פיתוח א' – 7.5%;

(2) באזור שאינו אזור פיתוח א' – 12%.

דיבידנד

- שיעור מס של 20% אם מקור הדיבידנד ברווחי חברה מועדפת בעלת מפעל טכנולוגי (מועדף או מועדף מיוחד), שמקורם בהכנסה טכנולוגית מועדפת חייבת (בניכוי המס ששולם עליה), או ברווח הון שחל עליו שיעור מס מופחת (לפי סעיף 51כז) בניכוי המס ששולם עליו.

- שיעור מס 4% כאשר מחולק דיבידנד כאמור ל"תושב חוץ", ומתקיים:

- 90% או יותר מהמניות מהמניות בחברה מוחזקים ע"י חברה תושבת חוץ (אחת או יותר).

- הרווחים נוצרו לאחר שהחברה הזרה רכשה את המניות.

- שר האוצר רשאי לקבוע חזקות לעניין תושבות החברה הזרה אם היא נסחרת בורסה.

מס רווחי הון

במכירת קניין רוחני שמוגדר "נכס לא מוחשי מוטב" (אשר נוצר לאחר ינואר 2017), ע"י חברה מועדפת בעלת מפעל טכנולוגי מועדף, לחברה קשורה תושבת חוץ, רווח ההון יהיה 12%, ובלבד שהנכס נרכש מחברה תושבת חוץ במחיר של 200 מליון ₪ או יותר.

תנאי: רווח ההון הנובע ממו"פ בישראל (ובהתאם להוראת שר האוצר, העומדות באמות מידה בינלאומיות לעניין משטר המס).

זכאות להטבות

זכאית להטבות חברה מועדפת המחזיקה מפעל טכנולוגי מועדף, על הכנסה טכנולוגית מועדפת.

חברה מועדפת:

כהגדרתה בסעיף 51 לחוק.

מפעל טכנולוגי מועדף: