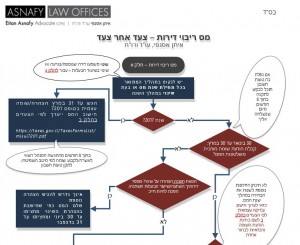

נוכח נוסחו המורכב של חוק מס ריבוי דירות (מס על דירה שלישית) ערכנו עבורכם תרשים זרימה מפורט, המתאר, צעד אחר צעד, את הנדרש לבצע על פי חוק מס ריבוי דירות (הצהרה ודיווח, שומה עצמית, חישוב המס ואופן בחירת הדירות החייבות).

משרדנו עומד לרשותכם בכל שאלה או הבהרה, ונכון לסייע לכם בעריכת הדיווחים ובביצוע החישובים.

להורדת תרשים הזרימה (קובץ PDF):

מס ריבוי דירות – תרשים להדפסה מעודכן 170317

חוק מס ריבוי דירות (מס על דירה שלישית) אינו חף מביקורת, ואף הוגשו מספר עתירות לבית הדין הגבוה לצדק ביחס אליו. השאלה אם הוא יצליח להשיג את מטרתו המוצהרת (התמודדות עם עליה במחירי הדירות) מוטלת בספק, אך ככל שנוגע לנו, האזרחים, אנו נדרשים על פי החוק ותקנותיו להיערך ללא דיחוי, שכן המועד הראשון להצהרה, שהיא שומה עצמית, על פי חוק מס ריבוי דירות, הנו ביום 31.3.2017. ביום 15.3.2017 פרסמה רשות המסים כי המועד להצהרה יידחה ליום 30.6.2017.

אין מדובר בהצהרה פשוטה. ראשית. את ההצהרה יש להגיש על גבי טופס ייחודי שנקבע (הוא טופס 7201). ההצהרה הנה למעשה שומה עצמית, כלומר על הנישום לחשב את מס ריבוי דירות (מס דירה שלישית) שהוא סבור שחל עליו. למנהל מיסוי מקרקעין שמונה חודשים לאשר השומה העצמית או לקבוע שומה לפי מיטב השפיטה (וכן לתקן טעויות חשבון).

אך על מנת לחשב את מס ריבוי דירות (המס על דירה שלישית) יש לפצח מונחים חדשים וקונספציות חדשות. להלן כמה דוגמאות:

(קישורים רלוונטיים מצויים בסוף המאמר)

אלו דירות המגורים שיש למנות? תשובה: לרבות חלק מדירה, דירה המשמשת למגורים, דירה המיועדת למגורים לפי טיבה או לפי תוכנית גם אם משמשת לצרכים אחרים כמו משרד או קליניקה, דירה המוחזקת על ידי איגוד מעטים (מונח המוגדר בחוק מס ריבוי דירות), דירה שפוצלה שלא בהתאם לדין כך שכל אחת מהיחידות המופצלות תיחשב דירה עצמאית לצורך מס ריבוי דירות, כל דירות התא המשפחתי, גם לגבי בן זוג הגר עם הנישום באופן קבוע ואפילו יש ביניהם הסכם ממון או הסכם דומה הקובע הפרדה רכושית.

חישוב שיעור הבעלות – רק אם שיעור הבעלות הנו 249% ומעלה יחול חוק מס ריבוי דירות. לצורך כך, בעלות מלאה בדירת מגורים מקנה 100% בעלות, ואילו אם שלושה יורשים, למשל, ירשו את דירת הוריהם באופן שווה, לכל אחד מהם 33% בדירת המגורים שירשו.

הסכום הקובע – במקרה זה כבר אין לנישום כמעט כל יכולת להגיע לסכום הקובע לבד. מדובר בסכום שאמור לשקף, ברמה כזו או אחרת, את שווי דירת הגורים לשם החלת מס ריבוי דירות, והוא מורכב מפרמטרים כלכליים שנקבעו בחוק כמו אזור סטטיסטי, אזור דירת המגורים, המדד החברתי כלכלי, מדד הפריפריאליות – נתונים שנמצאים באמתחתם של המרכז למיפוי ישראל או הלשכה המרכזית לסטטיסטיקה, ואינם מובנים בהכרח לציבור הרחב.

בנוסף, יש להפעיל נוסחה לוגריתמית של שטח הדירה (על פי החיוב בארנונה) ולהעלות 10 בחזקת מעריך המוגדר אף הוא בחוק (אגב, צו ההתייעלות הכלכלית (תיקוני חקיקה להשגת יעדי התקציב לשנים 2017 ו-2018) (שינוי התוספת לפרק י"ב לחוק), התשע"ז-2017, משנה אף הוא את הפרמטרים הללו שנקבעו מלכתחילה בתוספת לפרק י"ב לחוק – שימו לב, לא חוק מיסוי מקרקעין כפי שניתן היה לצפות אלא חוק ההתייעלות הכלכלית). ברור לכל בר דעת, כי מדובר בחקיקה מסורבלת ומורכבת. זה הטעם שסעיף 145 לחוק מס ריבוי דירות קובע כי על מנהל מיסוי מקרקעין להפעיל ולתחזק באתר האינטרנט של רשות המיסים מערכת ממוחשבת המאפשרת למשתמש בה לחשב את סכום מס ריבוי הדירות (מס על דירה שלישית) שעשוי לחול לגבי דירת מגורים בהתאם לפרטים שיזין.

המנגנון הזה, כאמור, לא חף מביקורת. לא רק מבחינת מורכבותו (שהיא לעצמה כרוכה בעלויות ציות המוטלות על הנישומים המבקשים לציית לו) אלא גם מן הטעם שהסכום הקובע האמור אינו משקף את שווי הדירה האמיתי (רשות המסים בעצמה, בהודעה לעיתונות מטעמה מיום 25.1.2017 נקטה כי "הרשות מבהירה כי תוצאת החישוב של "הסכום הקובע" היא בהתאם לנוסחה שנקבעה בחוק, ואינה משקפת בהכרח את מחיר או שווי הדירה אלא קירוב לממוצע מחירי הדירות באזור בו ממוקמת הדירה, המבוסס על הערכה סטטיסטית על פי מאפייני האזור שבו הדירה נמצאת ושטחה"). האם ניתן להטיל על הציבור מס שאינו בהכרח הוגן (כי הוא אינו משקף את שווי הדירה), שיכולתו להשיג את מטרתו המוצהרת מוגבלת, ושהוא כל כך מורכב לציות? ימים יגידו (או בג"ץ).

כך או כך, נישום המבקש להכין את שומתו העצמית נאלץ להסתמך על המחשבון שפרסמה רשות המסים. יכולתו לבדוק את תקינות החישוב המורכב של הסכום הקובע כמעט ולא קיימת.

אגב, יש לשים לב כי חישוב הסכום הקובע אינו מתחשב בשיעור ההחזקה של הנישום בדירה (התחשבות בשיעור ההחזקה תבוא רק בסוף התהליך, בחישוב המס).

סכום דירות ההשקעה – אף הוא מונח חדש יציר החוק. משמעו סיכום של הסכום הקובע של כל הדירות וחלקי הדירות וחיסור מסך זה של הסכום הקובע הגבוה ביותר שחושב. עתה יש לשאול אם סכום דירות ההשקעה הנו 1,150,000 ש"ח ומעלה (שאז ממשיכים בחישוב מס ריבוי דירות) אם לאו (ואז המס אינו חל). גם אם סכום דירות ההשקעה גבוה מסכום זה אך נמוך מ-1,400,000 ניתנת הפחתה במס ריבוי דירות (ולצורך כל יש לחשב את הסכום המתואם ואת החלק היחסי לכל דירה חייבת – אף הם מונחים חדשים הקבועים בחוק מס ריבוי דירות).

לאחר שביצענו את התהליך למעלה, מומלץ לקבוע את הסכום הקובע הפרופורציוני (זה אינו מונח יציר החוק, אלא מונח עזר) לכל יחידה רלוונטית (סכום זה מתקבל כמכפלת הסכום הקובע המתייחס לדירה בשיעור הבעלות בה). זאת, על מנת לקבל החלטה נבונה ביחס לשתי הדירות שחוק מס ריבוי דירות מאפשר להתעלם מהן לצורך חישוב המס השנתי. כדאי להתעלם משתי היחידות בעלות הסכום הקובע הפרופורציוני הגבוה ביותר (אלה לא בהכרח הדירות בעלות הסכום הקובע הגבוה ביותר, שכן לצורך הטלת מס ריבוי דירות יש להתחשב גם בשיעור ההחזקה בדירה).

הדירות שנותרו ברשימה לאחר התעלמות משתי הדירות בעלות הסכום הקובע הפרופורציוני הגבוה ביותר, הן הדירות החייבות במס ריבוי דירות.

המס הנו שנתי, בגין כל דירה חייבת, והוא מחושב כ-1% מהסכום הקובע של הדירה מוכפל בשיעור ההחזקה (למעשה, הסכום הקובע הפרופורציוני שהשתמשנו בו לעיל). עם זאת, אם מס ריבוי דירות המחושב בדרך זו על דירה פלונית גבוה מ-18,000 ש"ח ישולם סך מקסימלי של 18,000 ש"ח (שנתי) לכל דירה חייבת.

את מס ריבוי דירות יש לשלם בשתי פעימות. האחת ביום 30 ביוני בשנת המס; השניה – ביום 31 בדצמבר.

תרשים הזרימה (מס ריבוי דירות – תרשים להדפסה מעודכן 170317) שהוכן על ידי משרדנו מבקש לפשט מעט את התהליך המורכב, על ידי תיאור שיטתי של כל הצעדים הנדרשים לשם קיום החוק. אנו מקווים שיהיה לכם לעזר.

להלן קישורים רלוונטיים:

טופס 7201 – הצהרה על ריבוי דירות לשנת 2017

טופס 7202 – מכירת דירה על ידי חייב במס ריבוי דירות

מחשבון – סכום קובע ומס ריבוי דירות לכל דירה

מחשבון – בדיקת זכאות לפטור או חיוב חלקי

מס ריבוי דירות – תרשים להדפסה מעודכן 170317

משרד איתן אסנפי – עורך דין מסים, הנו בעל ידע מקיף וניסיון עשיר במיסוי מקרקעין, במיסוי בינלאומי, במס הכנסה, מס חברות ומע"מ.

המשרד משרת לקוחותיו בסוגיות מורכבות הן מול רשויות המס והן בבתי המשפט.

עורך דין מיסים ורו"ח איתן אסנפי חיבר לאורך השנים פרסומים מקצועיים רבים. ספרו (מחבר משותף) "מיסוי בינלאומי – הדין בישראל" הנו מהחשובים והמוכרים בתחום מיסוי בינלאומי.

לפרטים נוספים ולקביעת פגישה ניתן ליצור קשר בטל' 03-5356100 או בדוא"ל [email protected]