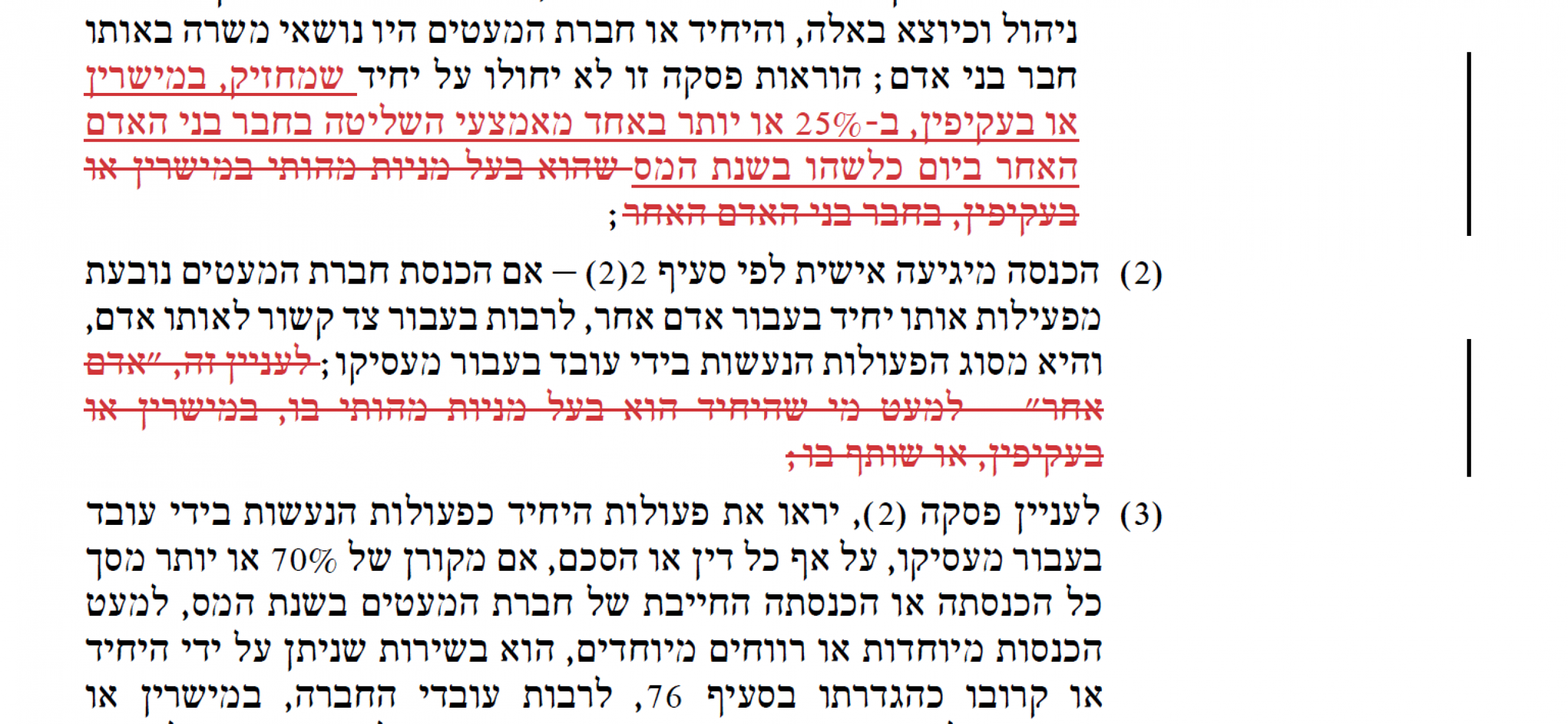

הוסר חסם מרכזי לעלייה מארה"ב: פטור מדמי ביטוח לאומי לחמש שנים

ביום 25.2.2026 אישרה הכנסת פטור בן 5 שנים מדמי ביטוח לאומי לעולים חדשים מארה"ב, במטרה למנוע כפל תשלומי ביטוח שנבע מהיעדר אמנה בין המדינות. הפטור חל על ביטוח לאומי בלבד, כולל מנגנון שמגן על זכאות לגמלאות, ונועד להסיר חסם כלכלי משמעותי בפני השוקלים עלייה.